证券之星光伏行业周报:中国有色金属工业协会硅业分会数据显示,本周市场预期供过于求,多晶硅价格延续下行趋势。浙商证券最新观点指出,铜电镀:最具降本潜力的光伏技术之一,预计目前可实现降本0.04元/W。宏观方面,国家能源局数据显示,1-3月光伏新增装机量33.66GW,同比增长154.81%。截至3月底,光伏累计装机也超越水电,成为全国第二大电源。企业方面,4月27日隆基绿能发布2022年年报及2023年1季报。财报显示,2022年公司实现营收1289.98亿元,同比增长60.03%;归母净利润148.12亿元,同比增长63.02%。

市场预期供过于求价格延续下行趋势

中国有色金属工业协会硅业分会数据显示,本周国内单晶复投料价格区间在17.5-19.0万元/吨,成交均价为18.21万元/吨,周环比降幅为5.35%;单晶致密料价格区间在17.3-18.5万元/吨,成交均价为18.07万元/吨,周环比降幅为4.89%。

本周硅料市场延续下行趋势,成交量进一步收缩,有新订单成交的企业数量有6家,部分企业开始签订5月订单。本周一线企业复投料主流订单成交价落在17.5-19万元/吨,二线企业复投料成交落在17.5-17.8万元/吨,部分低品质硅料与主流市场价格存在一定价差。总体来看,4月份市场供需两旺,各家库存并未出现大幅波动,5-6月随着准特、大全、协鑫、东立、润阳、东方希望等企业投产释放,供应持续增加;同期硅片企业开工情况或将继续受限于石英坩埚等因素,使得总体需求增速小于供应增速,市场对二季度供需关系持悲观预期,因此预期短期硅料价格仍将维持下行走势。

截至本周,国内硅料在产企业维持在15家,检修企业共计2家,对4月影响量较小。根据多晶硅企业运行和排产计划统计,4月份国内多晶硅供应量(包括进口)约在11.5万吨,硅片产量预计在48GW左右,消耗前期库存约1.2-1.3万吨之间,同时预计5月份新产能爬坡释放的低品质硅料与主流产品价差或将进一步拉大,N/P价差将随着N型电池片投产节奏以及组件需求波动调整。

机构观点

浙商证券最新观点指出,铜电镀:最具降本潜力的光伏技术之一,预计目前可实现降本0.04元/W

光伏铜电镀技术是采用金属铜完全代替银浆作为栅线电极,具备低成本、高效率等优势。可用于TopCon、HJT、BC等多种技术路径,其中HJT银浆用量相对较大,运用铜电镀技术的需求更为迫切。铜电镀优势体现在1)低成本:相较于HJT传统丝网印刷技术,预计目前可实现0.04元/W的成本下降。随着铜电镀设备逐步成熟,后续降本空间可观;2)高效率:相较于传统丝网印刷技术,铜电镀可以实现0.3%-0.5%的光电转换效率提升。

图形化和金属化为光伏铜电镀工艺的核心环节,多技术路径共存,光伏铜电镀工艺流程可分为种子层制备、图形化、金属化、后处理环节,其中图形化和金属化为核心环节。1)图形化:以曝光机为核心设备,主要技术路径为传统掩膜光刻、激光直写光刻(LDI)、激光开槽,主流厂商为苏大维格、芯碁微装、帝尔激光、捷得宝、太阳井等;2)金属化:电镀设备主要技术路径为垂直式电镀、水平式电镀、插片式电镀,主流厂商为罗博特科、东威科技、捷得宝、太阳井等。

光伏铜电镀产业化处于加速期,预计2024年有望迈入量产阶段,到2030年设备市场规模有望达到275亿元

1、产业化进程:1)发电/制造厂商:①国电投:中试线正在运行,预计第一条量产线于2023年7月份开始安装;②海源复材:中试线情况较好,铜电镀技术已趋于成熟,降本增效比较明显,2023年具备产业化能力,有望于2024年形成规模化产能;③通威股份:2020年与太阳井大成战略合作,布局光伏铜电镀;④隆基股份:2019年以来公司申请多项铜电镀相关专利,提前布局光伏铜电镀技术;2)设备厂商:迈为股份预计2023年运行中试线。

2、市场规模:预计2030年光伏铜电镀设备市场空间有望达到275亿,2022-2030年CAGR=77%。

投资建议:聚焦光伏铜电镀优质设备企业

1、【金属化设备】:重点推荐罗博特科、东威科技;关注宝馨科技、钧石能源等。

2、【图形化设备】:重点关注苏大维格、芯碁微装、帝尔激光、天准科技等。

3、【整线】:重点推荐迈为股份;重点关注捷得宝(未上市)、太阳井(未上市)等。

风险提示:光伏行业技术替代风险;产能扩张竞争格局恶化风险;产业化进展不及预期风险;市场规模测算偏差风险。

宏观事件

1、国家标准委等十一部门关于印发《碳达峰碳中和标准体系建设指南》的通知

4月21日,国家标准委等11部门发布《碳达峰碳中和标准体系建设指南》(以下简称《指南》)。

《指南》指出,围绕基础通用标准,以及碳减排、碳清除、碳市场等发展需求,基本建成碳达峰碳中和标准体系。到2025年,制修订不少于1000项国家标准和行业标准(包括外文版本),与国际标准一致性程度显著提高,主要行业碳核算核查实现标准全覆盖,重点行业和产品能耗能效标准指标稳步提升。实质性参与绿色低碳相关国际标准不少于30项,绿色低碳国际标准化水平明显提升。

《指南》强调,碳达峰碳中和标准体系包括基础通用标准子体系、碳减排标准子体系、碳清除标准子体系和市场化机制标准子体系等4个一级子体系,并进一步细分为15个二级子体系、63个三级子体系。该体系覆盖能源、工业、交通运输、城乡建设、水利、农业农村、林业草原、金融、公共机构、居民生活等重点行业和领域碳达峰碳中和工作,满足地区、行业、园区、组织等各类场景的应用。本标准体系根据发展需要进行动态调整。

2、光伏变身全国第二大电源,前三月新增装机33.66GW!

4月23日,国家能源局发布1-3月份全国电力工业统计数据。其中,1-3月光伏新增装机量33.66GW,同比增长154.81%。值得重视的是,截至3月底,光伏累计装机也超越水电,成为全国第二大电源!

3、广东电网:2025年底新能源可计入93.7GW

日前,广东电网公司公布《 2023-2025 年各地市新能源可接入容量预测分析(2023 年第一季度)》。数据显示,2023年底,可计入新能源容量为71.5GW;2024年底,可计入新能源容量为81.39GW;2025年底,可计入新能源容量为93.7GW。

4、国家能源局发布《关于加强新型电力系统稳定工作的指导意见》通知

4月24日,国家能源局综合司关于公开征求《关于加强新型电力系统稳定工作的指导意见(征求意见稿)》意见的通知,通知指出,进一步加强稳定工作是构建新型电力系统的必然要求。未来相当长时间内,电力系统仍将维持以交流电为基础的技术形态,交流电力系统稳定问题将长期存在。随着我国能源电力绿色低碳转型的深入推进,新能源发电装机大幅增长。

5、上海:推进既有建筑规模化节能改造不少于400万平方米

4月23日,上海市发改委关于印发上海市2023年碳达峰碳中和及节能减排重点工作安排的通知,通知提到,严格控制煤炭消费总量,推动本地“光伏+”综合开发利用、杭州湾海上风电建设、市外清洁电力通道建设,力争年内建成南通-崇明500千伏联网工程。

大力推进超低能耗建筑规模化发展,推进既有建筑规模化节能改造不少于400万平方米,大力推广建筑可再生能源规模化应用。持续推进全市节约型机关和绿色商场等示范创建。

行业新闻

1、6.672GW!2023年第三批可再生能源补贴项目清单下发

4月26日,国家电网关于公布2023年第三批可再生能源发电补贴项目清单的报告。

公告显示,此次纳入2023年第三批可再生能源发电补贴清单的分布式项目共7117个,核准/备案容量6672兆瓦,其中:分布式风力发电项目1个,核准/备案容量10千瓦;分布式光伏发电项目7116个,核准/备案容量6672兆瓦。此次变更可再生能源发电补贴清单的分布式项目共216个,均为分布式光伏发电项目,核准/备案容量2178兆瓦。

2、浙江湖州:到2027年光伏装机累计360万千瓦以上

4月24日,湖州市人民政府办公室关于印发湖州市贯彻落实省体系化推进“十项重大工程”工作总体方案的通知,通知指出,2023—2027年,新增能源领域投资100亿元以上。到2027年,全市电力总装机达到1391万千瓦,其中清洁能源装机占比达到78%以上(光伏装机容量累计达到360万千瓦以上)。

3、浙江瑞安:2023年提速推进异质结电池等98个项目

4月23日,瑞安市人民政府关于印发政府工作报告的通知,通知指出,优化“提速攻坚”十大机制。健全项目开工、续建、竣工梯次推进管理机制,探索推出重大项目三大超简审批、一般工业项目“四证联发”措施。推进“提速攻坚”百大项目。开工建设智能车身控制系统总成等100个重点项目,提速推进华峰可降解新材料、高效异质结光伏电池等98个项目,竣工投用滨海金融大厦等23个项目。

4、浙江温州:到2025年累计光伏装机3GW 清洁能源装机占比49%

4月21日,温州市人民政府办公室关于印发浙江省“415X”先进制造业集群建设温州行动方案(2023—2027年)的通知,通知指出,支持工业绿色微电网和源网荷储一体化项目建设,支持有条件的县(市、区)新建工业厂房屋顶光伏全覆盖,到2025年全市累计光伏发电装机容量达300万千瓦,清洁能源装机占比49%。

5、济宁:到2025年建成、在建光伏装机总量达到7GW

4月25日,济宁市政府新闻办组织召开“新政策 新措施”主题系列新闻发布会(第5场)。介绍《济宁市新能源和可再生能源发展规划(2023-2025年)》相关情况。其中提到,以太阳能、生物质能等可再生能源开发利用为重点,结合乡村振兴战略,立足我市产业发展,以可再生能源+产业融合模式为方向,打造可再生能源多元化利用示范基地。到2025年,建成、在建可再生能源发电装机总量达到800万千瓦左右。新能源装机占全市发电总装机比重达到37%左右,新能源发电量达到80亿千瓦时。

公司动态

1、隆基绿能:组件出货量三连冠,净利润148亿!

4月27日,隆基绿能2022年年报及2023年1季报出炉。财报显示,2022年公司实现营业收入1289.98亿元,同比增长60.03%;实现归属于上市公司股东的净利润148.12亿元,同比增长63.02%,其中归属于上市公司股东的扣除非经常性损益的净利润144.14亿元,同比增长63.31%。2023年1季度,公司实现营收283.19亿元。

2、晶澳科技发布《2022年可持续发展报告暨ESG报告》

日前,晶澳科技重磅发布《2022年可持续发展报告暨ESG报告》,该报告是公司连续发布的第六份企业社会责任/ESG/可持续发展报告。报告围绕公司治理、绿色低碳发展、产品服务、价值链管理、人才成长、社会公益六大板块,全面披露和呈现了晶澳科技2022年的可持续发展创新和实践。

3、中国电建:2022年新增光伏装机1.27GW

4月26日,中国电建发布2022年年度报告。报告显示,2022年中国电建实现新签合同10091.86亿元,同比增长29.34%;实现营业收入5716.49亿元,同比增长1.16%;实现归属于母公司的净利润114.35亿元,同比增长15.93%。

2022年度,新增风电、太阳能光伏发电、水电装机容量分别为136万千瓦、127.2万千瓦、37.3万千瓦。截至2022年底,公司控股并网装机容量2038.34万千瓦,清洁能源占比达到84.5%。

4、东鹏饮料:2022年两个生产基地安装光伏发电项目

4月21日,东鹏饮料发布2022年年度报告,报告期内公司营业收入为 85.05 亿元,同比增长21.89%;归属于上市公司股东的净利润14.41亿元,同比增长20.75%;公司的销售规模和效益保持稳定增长。

在“双碳”目标的引领下,各行各业节能减碳需求迫切。报告期内,东鹏特饮通过使用清洁能源发电、技术改造、节约包材等方式减少碳排放。根据报告,东鹏饮料下属的两个生产基地(桂鹏、徽鹏)开展太阳能光伏项目,其中桂鹏于12月已实行并网并投入使用,单月发电量25.3万千瓦时, 减少温室气体排放量133.36吨二氧化碳当量。

5、罗博特科:拟10亿元投建异质结电池高端装备研发制造项目

4月22日,罗博特科发布关于拟签订投资合作协议暨对外投资的公告,公告显示,罗博特科拟与南通市经济技术开发区管理委员会签署《投资协议》拟投资建设异质结电池高端装备研发制造项目,项目总投资额约为人民币10亿元。

二级市场

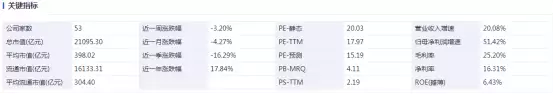

关键指标

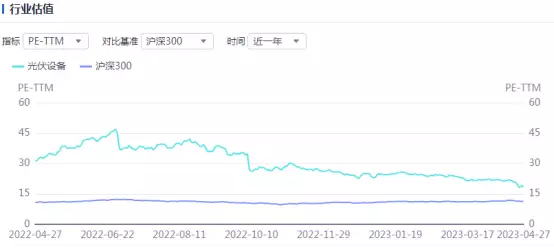

行业估值

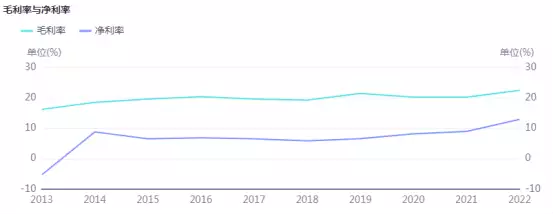

毛利净利

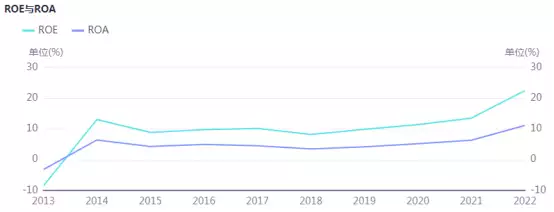

ROE与ROA

个股涨幅

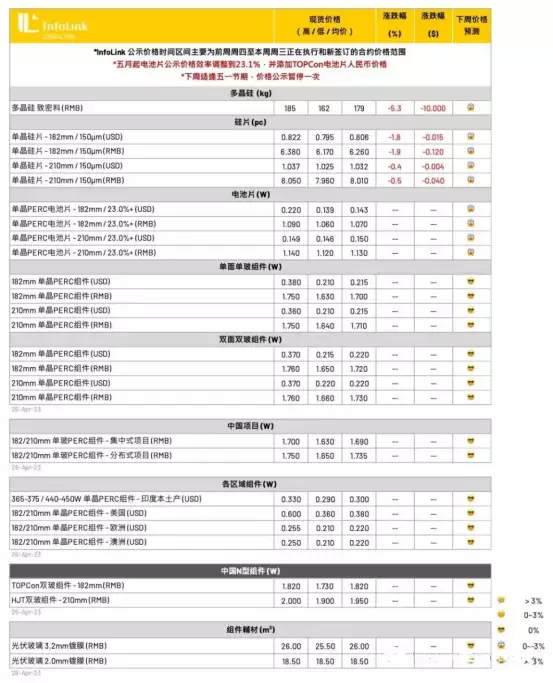

产业链价格

硅料价格

供应角度来看,本月硅料环节现有产能整体生产运行情况平稳,二季度头部厂家陆续将有新产能投产,目前观察各家投产进度不一,预计二季度中后期将有较明显的新产能产量投放市场。另外,截止月末硅料环节现货库存规模依然堆高,区别在于各家库存水位的高低轮动。

临近五一假期,各硅料企业保持积极谈判和主动出货的市场氛围,前期个别企业的销售策略也已发生明显调整和逆转。致密料价格继续下跌态势,本期头部厂家价格跌至每公斤174-183元范围,后期成交订单价格普遍低于每公斤180元水位,若考虑搭配疏松料、珊瑚料和落地料等不同品类的参配和价格的话,个别企业的整体购料价格水平或已跌破每公斤170元水位。颗粒料与块料仍维持一定价差水平,但是对使用方的技术水平仍然具有较高要求。

硅片价格

单晶硅片整体供应量进入明显加速区间,本期面临假期备货需求,但是对于市场价格下跌的预期和氛围,并且使用方的硅片供应情况得到明显好转,恐跌情绪下加剧价格谈判难度,甚至个别企业暂停拉货,等待新一轮价格调整。

182mm系列规格硅片因生产企业数量较多,且外销通道内流通的硅片供应量较为分散,竞争更为激烈。210mm系列规格硅片的供应量规模也在本月有较明显增量,尽管享有前期保持的硅片单瓦性价比优势,但是价格也发生小幅松动。

本期P型182mm硅片价格继续下跌,主流厂家价格跌至每片6.22-6.28元,个别龙头企业价格暂未发生明显调降但是松动预期明显,另外二三线厂家价格不乏跌破每片6.2元水位,只是供应体量和市场占比较低,暂时仍作为观察项目。P型210mm硅片价格轻微松动,跌至每片7.96-8.02元范围。硅片价格随着供应端的增量和释放,以及前期硅料下跌对于硅片含硅成本的下降,硅片环节的盈利空间在三月至四月反弹至较好水平,具有较大让利空间,预计五月各个规格仍有下跌动力。

电池片价格

本周电池片价格维持上周,M10,G12尺寸主流成交价格分别落在每瓦1.07元人民币与每瓦1.13元人民币左右的价格水平。同时,海外市场维持每瓦2-3分钱人民币的溢价空间。

尽管当前价格维稳,观察二三线组件厂家在当前的电池片售价上,成本压力让接单相较吃力困难,预期五月中小组件厂家排产或将下修。

预期在上游硅料硅片近期持续的跌价,电池片价格将陆续松动,随着五一备货结束后,不分尺寸电池片皆面临跌价隐忧。

在N型电池片部分,本周价格随着PERC电池片价格维持没有变化,TOPCon(M10)电池片当前主流成交价格落在每瓦1.2-1.22元人民币,而部分1.19的价格也陆续有能见度。而HJT(G12)电池片由于主要订单来自海外,成交数尚少,落在每瓦1.3-1.4元人民币不等。近期可以观察到TOPCon电池片买卖双方不论厂家数量与成交量都在提升,预计五月出台TOPCon电池片公示价格。

组件价格

本周组件价格持稳,本周执行价格区间约每瓦1.63-1.75元人民币、主流价格1.67-1.7元人民币,双玻每瓦1.65-1.76元人民币、主流价格1.68-1.72元人民币,价格分化仍十分明显。

观察一线厂家交单情况,部分厂家反馈交单满载、分销渠道逐渐消纳,整体价格僵持在每瓦1.68-1.72元人民币不等。而二三线厂家项目价格相对一线差距约5分左右,投标价格持续混乱。终端压价心态明显,5月不少厂家有让价迹象,然受到成本波动影响,二季度后续价格仍希望稳定缓跌为主。

海外组件价格本周持稳,目前组件价格约每瓦0.21-0.22元美金(FOB),欧洲4月价格约每瓦0.21-0.22元美金。美国市场,东南亚组件输美价格持稳每瓦0.4-0.45美金(DDP),中后段厂家价格约每瓦0.38-0.4美金(DDP),本土组件价格约每瓦0.55-0.6元美金(DDP)。拉美组件价格稳定约每瓦0.21-0.215元美金左右。澳洲近期价格约在每瓦0.21-0.25元美金区间。中东非价格每瓦0.20-0.22元美金。巴西价格约每瓦0.195-0.226元美金。印度本土组件价格止稳每瓦0.29-0.33元美金,中国输往印度组件价格未税价仍在每瓦0.215-0.22元美金。

N型组件价格稳定,HJT组件(G12)价格本周价格约每瓦1.9-2元人民币,高价区段受成本因素影响价格略为上扬,海外价格稳定约每瓦0.25-0.26元美金。

TOPCon组件(M10)价格本周价格维稳约每瓦1.73-1.82元人民币,主流价格每瓦1.78-1.8元人民币。海外价格持稳约每瓦0.23-0.24元美金。

客服

客服